2024.8.26

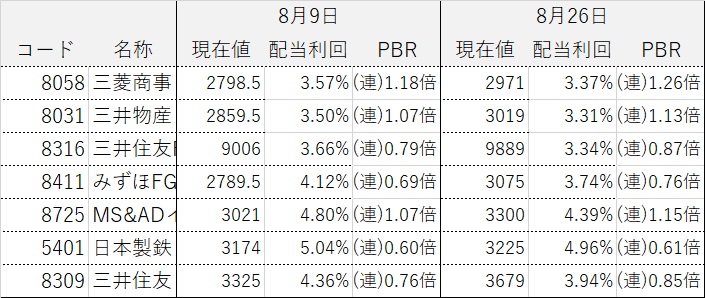

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年8月9日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が8月9日時点、右は8月23日時点のデータです。

市場全体が戻り歩調にあるため、銀行・損保・商社株とも、株価は上昇していることがわかります。

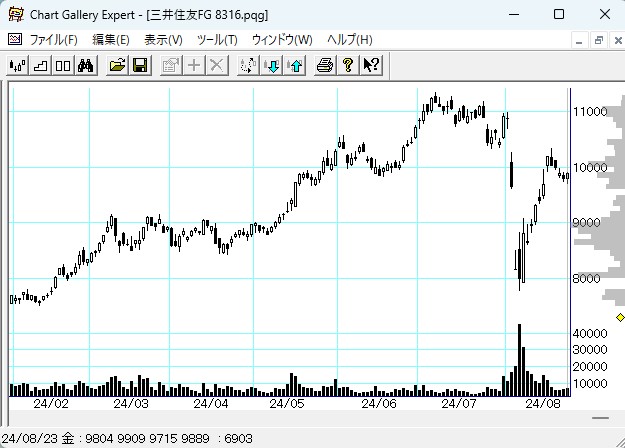

以下は8316三井住友FGの日足。足元の株価は大きく戻った後、やや調整局面にあることがわかりますが、この銘柄の業績は以下の通り好調であり、楽観しています。

8316三井住友FG純利益進捗率は35%と好調、余震費用も低ポジティブというが

メガバンクの中でも、現在、最も安心して長期保有できる銘柄と、私は考えます。 テクノロジー株を中心とした下落相場がひと段落したら、まず株価が上昇に転じるのは同銘柄のようなメガバンク三行が中心と考えます。

8316三井住友FG、中間決算時の株主還元強化に期待/投資魅力が大きいというが

三井住友FGの投資力魅力は大きいと思いますね。

主観ですが、中長期的には20,000円があってもおかしくないという考えに変化はありません。

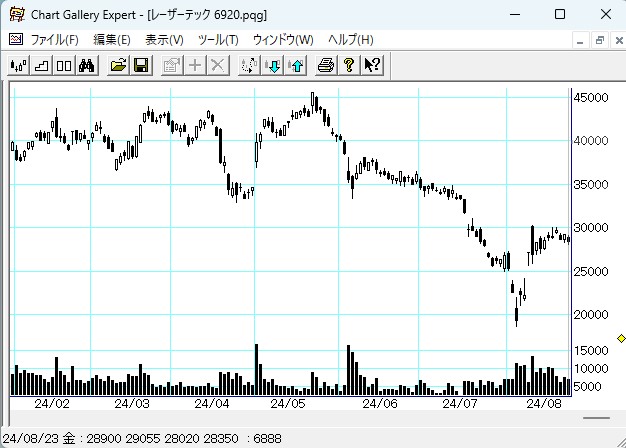

一方でテック株の人気銘柄、6920レーザーテック。足元ではわずかに反発していますが、趨勢的に安値トレンドになっています。ここまで株価が下落してもなお、予想PERは43.95倍。三井住友FGと対照的ですが、これが現実です。投資対象を銀行・損保・商社株の累進配当銘柄に絞り込んで、ほんとうによかったと思いますね。

デイトレは行いませんでした。ここもとの大荒れの相場では、「火中に栗を拾う」ことはしたくないと考えたからです。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

さて、ここからは今回のテーマ、「日本株が二番底を迎える可能性は低くなったのか」について。

私の日本株に対する現状認識・対応方法などについては、8月16日に私の別ブログで書いている内容の通りです。

8月5日に大きく下落した日経平均。幸運にもキャッシュをお持ちの投資家が、2番底があるからそれを期待して買いをいれたいと考えている向きもいらっしゃるでしょうが、それがないケースもあるということをご紹介したいと思います。

2020年、新型コロナ暴落があった時。一旦は株価は大きく下落するのですが、その後は株価は戻り、途中、株価は横ばいとなり2番底はなく、日柄的に調整した後、再度上昇しています。つまり、1987年のブラックマンデー、2008年のリーマンショックの時のような典型的な2番底もある一方、新型コロナ暴落のようなケースもあることを頭の片隅に置いておいたほうが良いですし、2番底がない可能性がない可能性が高りつつあるということです。

また以下に掲げるNYダウも右肩上がりを継続していると思われ、ここが大崩れしなければ、日本株の2番底がない可能性も高まるということです。

この点については、8月24日付の日経新聞の以下の記事が参考になると思います。

日本株固有のリスクとしましては、これは7月30日の当ブログ「第87回 ここもとの株価下落に関する考察」の中で、トランプ氏、そして元三井物産の社長である安永竜夫氏がともに、「ドル/円は120円が妥当」と言っている点があると思われます。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。